El cisne negro de Wall Street

El recalentamiento de la economía estadounidense podría acelerar la subida de tipos del Dólar y la retirada de ayudas de la Fed podría acabar lastrando la incipiente y frágil recuperación económica mundial ya que el fenómeno de la globalización económica ha conseguido que todos los elementos racionales de la economía estén interrelacionados entre sí debido a la consolidación de los oligopolios, la convergencia tecnológica y los acuerdos tácitos corporativos. La posibilidad real de un nuevo crash bursátil estaría pasando desapercibida para la mayoría de Agencias de Calificación debido a la desconexión con la realidad que les llevaría a justificar la exuberancia irracional de los mercados, con lo que se cumpliría la famosa frase del iconoclasta John Kenneth Galbraiht. ”Hay dos clases de economistas: los que no tenemos ni idea y los que no saben ni eso”.

En efecto, nuestra mente es capaz de secuenciar únicamente fragmentos de la secuencia total del inmenso genoma del caos, con lo que inevitablemente recurrimos al término “efecto mariposa” para intentar explicar la vertiginosa conjunción de fuerzas centrípetas y centrífugas que terminarán por configurar el puzzle inconexo del caos ordenado que se está gestando. El ”efecto mariposa” trasladado a sistemas complejos como la Bolsa de Valores, tendría como efecto colateral la imposibilidad de detectar con antelación un futuro mediato pues los modelos cuánticos que utilizan serían tan sólo simulaciones basadas en modelos precedentes (Teoría de la Inestabilidad financiera de Minsky), con lo que la inclusión de tan sólo una variable incorrecta o la repentina aparición de una variable imprevista provoca que el margen de error de dichos modelos se amplifique en cada unidad de tiempo simulada hasta exceder incluso el límite estratosférico del cien por cien, dando lugar a un nuevo cisne negro (crash bursátil).

La teoría del Cisne Negro fue desarrollada por Nicholas Taleb en su libro “El Cisne Negro (2010) en el que intenta explicar “los sesgos psicológicos que hacen a las personas individual y colectivamente ciegas a la incertidumbre e inconscientes al rol masivo del suceso extraño en los asuntos históricos”. Así, debido a los estímulos económicos para paliar los el impacto de la pandemia (estimados en más de 3 Billones de Dólares), los inversores de EEUU estaban instalados en la euforia (rememorando el boom bursátil de los años 20 que fue preludio del crack bursátil de 1929), por lo que eran incapaces de percibir el vértigo de la altura pero el riesgo evidente de la retirada de ayudas por la Fed provocará que los grandes inversores sientan por primera vez el mal de la altura que les llevará a reducir su exposición al riesgo con el consecuente efecto bajista en las cotizaciones de las acciones.

Además, la desbocada inflación en EEUU (tasa interanual del 5 % en Mayo), acelerará la subida de tipos de interés del dólar haciendo que los inversionistas se distancien de los activos de renta variable y que los bajistas se alcen con el timón de la nave bursátil mundial, derivando en una psicosis vendedora que podría desencadenar el estallido de la actual burbuja bursátil. Dicho estallido tendrá como efectos colaterales la consiguiente inanición financiera de las empresas, la subsiguiente devaluación de las monedas de incontables países para incrementar sus exportaciones y como efectos benéficos el obligar a las compañías a redefinir estrategias, ajustar estructuras, restaurar sus finanzas y restablecer su crédito ante el mercado (como ocurrió en la crisis bursátil del 2000-2002) y como daños colaterales la ruina de millones de pequeños inversores todavía deslumbrados por las luces de la estratosfera, la inanición financiera de las empresas y el consecuente efecto dominó en la declaración de quiebras, la subsiguiente contracción del comercio mundial, posterior finiquito a la globalización económica y ulterior regreso a los compartimentos estancos en la economía mundial.

Te recomendamos

una paritaria récord

una paritaria récord

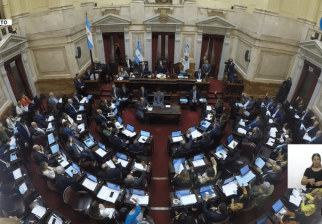

Senadores argentinos se aumentaron 170% su salario por unanimidad: cobrarán AR$4.5 millones por mes

A mano alzada y por unanimidad, los senadores de la Cámara Alta argentina se propinaron un fuerte incremento. Incluso los senadores de La Libertad Avanza, el partido de Milei, estuvieron a favor de esta suba.

Compartí tu opinión con toda la comunidad